Содержание статьи:

Любой российский владелец недвижимого имущества знает, что наличие квартиры или дома в собственности несёт за собой бремя платить соответствующий налог. В данной статье разберёмся, в каком размере и в каких случаях он взимается.

Объект налогообложения

На сегодняшний день налог придётся платить с любого недвижимого имущества н, находящегося в собственности — пропорционально доле. Налог взимается со следующих видов недвижимости:

- Квартиры;

- Комнаты;

- Гаражи;

- Загородные дома;

- Любые другие капитальные строения.

Таким образом, важно отметить, что налог не платится с объектов, являющихся временными или не капитальными, то есть не стоящими на государственном учёте недвижимости. Например, налог не придётся платить с:

- Бани;

- Сарая;

- Дровника.

Что касается недвижимого имущества, будь то автомобиль или дорогой предмет быта, налог на недвижимость с него, само собой разумеется, платить не придётся. Однако для некоторых категорий имущества предусмотрены и другие виды налоговых сборов: к примеру, транспортный налог на транспортные средства.

Субъект налогообложения

Налогоплательщиками данного сбора, согласно положениям действующего законодательства, являются любые физические или юридические лица, имеющие в собственности недвижимое имущество, стоящее на государственном учёте.

Важно отметить, что некоторые категории граждан имеют льготы по уплате данного налога. Среди таких:

Герои России и Советского Союза;

Инвалиды первой и второй групп;

Военные и члены их семей;

Пенсионеры.

Расчёт размера налога

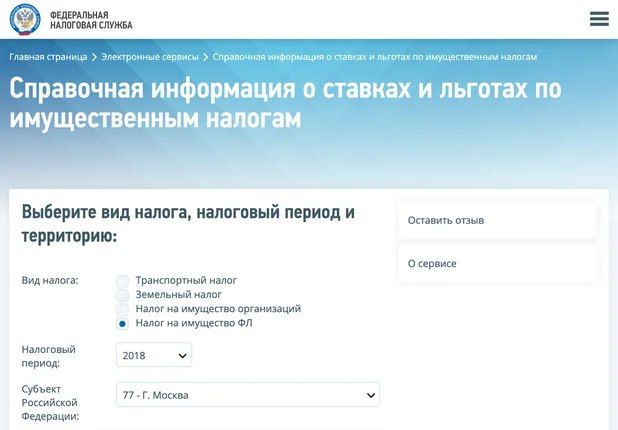

Как показывает юридическая практика, размер налога определяется в зависимости от кадастровой стоимости того или иного недвижимого имущества. Максимальный размер налоговой ставки установлен на федеральном уровне, а конкретную сумму уже определяют непосредственно региональные власти путем принятия соответствующих законов субъекта.

Минимальная ставка для большинства видов недвижимости составляет всего 0.1% от его стоимости. Однако для некоторых, особо крупных объектов, сумма налога может доходить до 5%. В случае наличия налоговой льготы (ранее было сказано о категориях граждан, имеющих на них право) сумма налога уменьшается в два раза — на 50%.

Важно! Льготу по налогу на недвижимость можно получить только на один объект каждого вида

Порядок получения льготы

Чтобы получать льготу по налогу на недопустимость, необходимо подать соответствующее заявление в налоговый орган по месту регистрации заявителя. К нему необходимо приложить следующие документы:

- Паспорт или иной документ, удостоверяющий личность;

- Документ, подтверждающий право на льготу (справка об инвалидности, пенсионное удостоверение и прочее);

- Согласие на обработку персональных данных (нововведение с этого года).

Заявление и все необходимые документы можно подать как на личном приёме в налоговом органе или МФЦ, так и не выходя из дома — онлайн. Достаточно просто воспользоваться официальным интернет-порталом государственных услуг. Такая возможность появилась совсем недавно, на фоне эпидемии коронавируса.

Важно! Налоговый период по налогу на недвижимость составляет один календарный год. Иными словами, налог взимается ежегодно и автоматически — платёжный документ приходит по почте.