Содержание статьи:

Налог на доход физического лица (он же НДФЛ или подоходный) является отчислением в пользу государственного бюджета, которое обязаны производить все наёмные работники. При этом не важно, в какой сфере труда они заняты, не важен размер их доходов и прочие нюансы. Установленный законодательством размер данного налога составляет 13% от всех официально зарегистрированных доходов физического лица.

За всё время трудовой деятельности человека, от получения первой заработной платы и до выхода на заслуженный отдых, набегает весьма значительная сумма. Однако, немногие знают, что есть вполне законный способ вернуть часть выплаченных государству денег. Это – возврат подоходного налога при покупке квартиры.

Имущественный вычет

Российское законодательство допускает возврат каждому гражданину, занятому в народном хозяйстве, один раз в жизни части уплаченных в виде подоходного налога денег. Данная процедура становится возможной в случае приобретения им любой жилой недвижимости – квартиры, частного жилого дома, либо просто участка с правом ИЖС. Право человека на возврат части НДФЛ закреплено в законодательстве РФ, в статье №220 НК.

Цель подобной законодательной инициативы — помочь россиянам в решении их жилищного вопроса, переложив часть финансового груза на плечи государства. В общих чертах вся процедура выглядит следующим образом:

- Гражданин, уплачивающий со своих доходов налог государству, приобретает жилую недвижимость.

- После оформления покупки заполняет заявление в налоговые органы с просьбой предоставить ему имущественный вычет в виде возмещения НДФЛ.

- После соответствующей проверки представленной документации налоговыми специалистами, гражданину возвращается установленная законом сумма.

Кому предоставляется вычет?

Для того, чтобы претендовать на возврат части подоходных платежей в связи с приобретением жилья, необходимо отвечать ряду условий. Прежде всего, получить подобное право могут налогоплательщики-резиденты РФ. Под этим юридическим термином подразумеваются все лица, независимо от гражданства и подданства, непрерывно проживавшие на территории России более шести месяцев в отчётном налоговом году. Такие лица, имеющие официальный доход, обязаны производить с него налоговые отчисления в пользу российского бюджета.

Поскольку российское налоговое законодательство подразумевает произведение данных выплат только гражданам РФ, рассчитывать на подобные финансовые преференции иностранцам, работающим в России, не приходится.

Следующим обязательным условием для налогового возмещения является официальное трудоустройство в виде наёмного рабочего или служащего. В этом случае с зарплаты автоматически удерживается НДФЛ (ответственность за его своевременное перечисление в налоговые инстанции несёт работодатель). Поэтому, круг лиц, которые могут рассчитывать на возврат подоходного налога при покупке квартиры и иного жилья, ещё более сужается. Из него выпадают все граждане-резиденты, не выплачивающие государству налог на доход физических лиц.

К таким категориям относятся:

- Неработающие совершеннолетние граждане – вышедшие на пенсию и учащиеся-студенты.

- Граждане, официально состоящие на учёте в центрах занятости и получающие пособие по безработице.

- Женщины, находящиеся в декретном или отпуске по уходу за новорождённым.

- Служащие Вооружённых сил.

- Сироты, возрастом менее 24 лет, единственным источником доходов которых является социальное пособие.

- Наёмные рабочие и служащие, трудящиеся без официального трудоустройства. В этом случае работодатель попросту не производит выплаты НДФЛ.

Кроме перечисленных выше категорий наёмных работников. Рассчитывать на имущественный вычет не имеют права физлица, занимающиеся частным предпринимательством. Так как для расчётов с бюджетом бизнесменами используются другие формы налоговых выплат – вменённый, упрощённый, в форме платы за патент.

Впрочем, частные предприниматели имеют право претендовать на возврат НДФЛ, если в сроки, прошедшие после покупки жилья, он имел некий доход, с которого взимался подоходный налог. Относительно пенсионеров также не всё однозначно. Если гражданин приобрёл квартиру, будучи в трудоспособном возрасте, то ему причитается возврат налогов, выплаченных до выхода на заслуженный отдых.

Если несовершеннолетний официально трудоустроен, что возможно уже с 16 лет, то он тоже имеет право на возврат подоходного налога при приобретении жилья, или если он в ходе сделки становится совладельцем долевой собственности. В этом случае юридические права на получение за него имущественного вычета имеют родители, либо опекуны.

Также нельзя получить возмещение НДФЛ, если при покупке жилья сторонами сделки являются:

- Люди, находящиеся в близкородственных отношениях – родители и их дети, муж и жена, родные сестры и братья.

- Если жилплощадь была приобретена при посредстве работодателя.

Данные ограничения введены во избежание проведения фиктивных сделок купли жилой недвижимости, с целью получения незаконной наживы в виде имущественного вычета.

Размеры выплат

Согласно налоговому законодательству, размер возвратной суммы ограничивается лимитом стоимости дома в 2 млн. руб. Именно с такой суммы плательщик подоходного налога может требовать возмещения НДФЛ. То есть, в случае приобретения более дорогой жилой недвижимости налогоплательщик может рассчитывать максимально на возврат 260 тыс. р. Расчёт максимальной суммы производится следующим образом: 2 млн. (наибольшая стоимость, с которой возможен возврат налога) умножается на 13% (размер подоходного налога).

Однако, в некоторых случаях возможно начисление либо меньшей, либо большей денежной суммы. Так, если квартира приобретена посредством ипотечного кредитования, то покупатель получит, помимо 13% от стоимости жилья, ещё 13% от суммы начисленных на кредит процентов. До 2014 г. никаких ограничений по сумме набежавших процентов не было, однако новыми нормативами введён лимит на общую величину стоимости ипотеки и процентов в 3 млн. руб. В этом случае размер возвращаемой суммы составит 390 тысячей (3 000 000 х 13%).

Данное правило относится к жилью, приобретённому после принятия новой редакции законодательства в 2014 г. Возврат налогов по ипотеке, взятой ранее этого срока, не предусматривает никаких ограничений по процентам.

Уменьшение положенной выплаты возможно, если дом приобретён в долевую собственность. К примеру, супругами была приобретена квартира по цене 2 млн. р. в совместную собственность с долями 50 на 50%.

В этом случае возвращаемая сумма, 260 тысячей, делится между владельцами жилья в соответствии с их долями. Если при этом жена является домохозяйкой, то семья может рассчитывать только на возврат процентов с доли мужа, то есть всего 130 тыс.

Порядок получения

У многих приобретателей жилой недвижимости возникает вопрос – как получить возврат подоходного налога при покупке квартиры? До принятия новых нормативов, каждый налогоплательщик НДФЛ имел право на единовременную выплату при одной покупке. И не важно, была стоимость приобретаемого жилья больше или меньше 2 млн. Так, покупая жильё за 1 млн., человек получал 130 тыс. и больше не мог претендовать ни на какие выплаты в будущем. После 2014 г. подобное ограничение отменено. При приобретении малобюджетного жилья возможно возвращение налоговых выплат с каждой покупки, пока не будет исчерпан лимит в 2 миллиона.

Однако лица, уже воспользовавшиеся возвратом налогов до 2014 г., уже не могут претендовать на повторное начисление возврата, пусть даже полученная ими сумма была значительно ниже установленного лимита.

Обращение за имущественным вычетом возможно произвести в любое время, прошедшее после покупки жилья. В этом случае не имеется срока давности. Выплата производится за покупку жилой недвижимости, произведённую с момента принятия первого варианта закона. Среди прочих ограничений действует условие, согласно которому, после подачи заявления можно получить сумму, не превышающую по размерам общий объём выплат НДФЛ за все годы, прошедшие между покупкой квартиры и подачей заявления на имущественный вычет. Если жильё куплено в 2014 году, а заявка на возврат налога была подана только в 2017, то покупателю будет возвращена сумма, равная подоходным налоговым выплатам за три последних года 2014 — 16. Остаток от суммы в 260 тыс. руб. гражданин сможет получить в последующие годы.

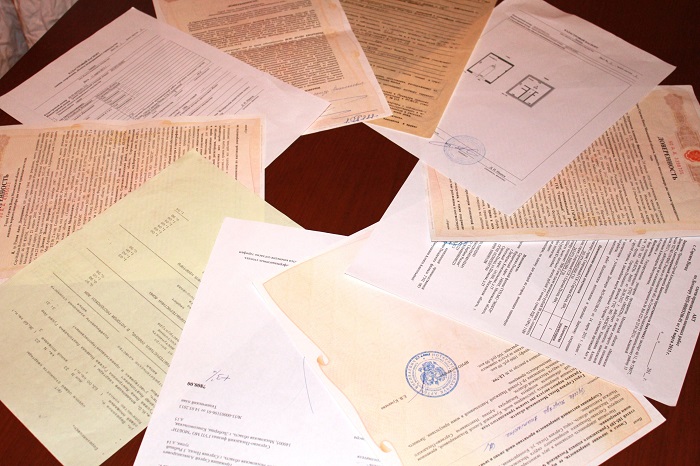

Необходимые документы

Для подачи ходатайства о возврате подоходного налога в связи с приобретением жилья, потребуется собрать следующий пакет сопроводительной документации:

- Справка о доходах покупателя за прошедший год и взимаемом с них налоге, форма 2-НДФЛ.

- Копия договора о покупки жилья.

- Копия свидетельства о регистрации права собственности.

- Приёмо-сдаточный акт жилья или доли в нём.

- Копии банковских квитанций, свидетельствующие об оплате покупки.

- Реквизиты банковского счёта покупателя жилья, на которые будет перечислена возвращённая сумма НДФЛ.

При покупке жилья в ипотеку, потребуется предъявить договор с банком, а также справку о размере уплаченных процентов. Если приобреталось строящееся жильё, необходимо будет к заявлению приложить все чеки на покупку стройматериалов и оплату работы строителей. После проведения проверки сделки на предмет наличия неких мошеннических схем и прочих нарушений законодательства, сотрудники налоговой службы производят перечисление причитающейся суммы на счёт приобретателя жилья.